Wettbewerbswidrig & versteckt: Interbankenentgelte

Europäische Kommission begrüßt Votum des Europäischen Parlaments zur Deckelung der Interbankenentgelte und Verbesserung des Wettbewerbs bei Kartenzahlungen

Mit der Verordnung werden die Interbankenentgelte für Privatkunden-Debitkarten generell auf 0,2 Prozent und für Privatkunden-Kreditkarten auf 0,3Prozent des Transaktionswerts begrenzt

(26.03.15) - Die Europäische Kommission begrüßt, dass das Europäische Parlament eine Verordnung angenommen hat, mit der Interbankenentgelte für Zahlungen mit Privatkunden-Debit- und -Kreditkarten in der Höhe begrenzt werden und die den Wettbewerb für alle Kartenzahlungen verbessert. Die Kommission geht davon aus, dass die versteckten Gebühren für Privatkundenkarten mit dem Inkrafttreten dieser Vorschriften um jährlich rund 6 Mrd. EUR verringert werden. Die stark an den Kommissionsvorschlag vom Juli 2013 angelehnte "Verordnung über Interbankenentgelte für kartengebundene Zahlungsvorgänge" wird zudem die Zahl der den Einzelhändlern offenstehenden Optionen vergrößern, die Transparenz der Kartentransaktionen erhöhen und den Weg für die Einführung innovativer Zahlungstechnologien ebnen.

Bezahlt ein Kunde in einem Geschäft seinen Einkauf mit einer Kredit- oder Debitkarte, so muss die Bank des Einzelhandelsgeschäfts ("Händlerbank") eine Gebühr an die Bank entrichten, die die Zahlungskarte an den Kunden ausgegeben hat ("Kartenausgeber"). Ein so genanntes Interbankenentgelt wird dann von dem Betrag abgezogen, den der Einzelhändler von der Händlerbank für die Transaktion erhält. Derzeit werden diese von den Banken und den Kartenzahlungssystemen festgesetzten und gegenüber den Verbrauchern nicht offengelegten Gebühren lediglich durch Vorschriften des Wettbewerbsrechts begrenzt, und weder die Verkäufer noch die Käufer können ihre Höhe beeinflussen. Wenn die Verkäufer diese Kosten auf die von den Verbrauchern zu zahlenden Endpreise umlegen, kann dies natürlich die Preise nach oben treiben. In seinem MasterCard-Urteil vom September 2014 stellte der Europäische Gerichtshof klar, dass derartige Interbankenentgelte gegen das Kartellrecht der EU verstoßen. Die Verordnung ermöglicht es der Kartenzahlungsbranche, ihre derzeitigen Geschäftspraktiken durch ein neues, stärker wettbewerbsorientiertes System zu ersetzen, das sowohl den Verbrauchern als auch den Händlern und Banken Vorteile bringt.

Mit der Verordnung werden die Interbankenentgelte für Privatkunden-Debitkarten generell auf 0,2 Prozent und für Privatkunden-Kreditkarten auf 0,3Prozent des Transaktionswerts begrenzt. Im Falle der Privatkunden-Debitkarten können die Mitgliedstaaten noch niedrigere Prozentwerte sowie Gebühren-Höchstbeträge festlegen. Neben der Deckelung der Interbankenentgelte wird die Verordnung die Gebührentransparenz und den Wettbewerb im Bereich der Kartenzahlungssysteme und der Banken erhöhen, indem beispielsweise Lizenzfragen und andere Modalitäten geregelt werden, die die Optionen für die Einzelhändler bisher beschränken.

Darüber hinaus beseitigt die Verordnung wichtige Hindernisse für technologische Innovationen bei den Zahlungssystemen. Technologien, die es den Verbrauchern ermöglichen, mit ihren Debit- oder Kreditkarten im Internet oder mit Hilfe ihrer Mobiltelefone Zahlungen vorzunehmen (per App, Fingerabdruck, kontaktlosem Auslesen usw.), existieren bereits auf dem Markt. Doch der Einsatz dieser Technologien wurde unter anderem durch die Rechtsunsicherheit im Bereich der Interbankenentgelte gebremst.

Die für Wettbewerbspolitik zuständige EU-Kommissarin Margrethe Vestager erklärte dazu: "Bereits viel zu lange belasten wettbewerbswidrige und versteckte Interbankenentgelte die Kosten der Händler und Verbraucher. Mit der heutigen Abstimmung sind wir unserem Ziel, diese Praktiken zu beenden, einen Schritt näher. Diese Vorschriften werden die Interbankenentgelte deckeln und transparenter machen und dabei Hindernisse für die Einführung innovativer Zahlungstechnologien beseitigen. Das ist nicht nur gut für die Verbraucher, sondern auch für die Unternehmen, die Innovation und das Wachstum in Europa. Da für Online-Zahlungen überwiegend Karten eingesetzt werden, ist die Verordnung auch eine wichtige Komponente für die Vollendung des europäischen digitalen Binnenmarktes."

Der für Finanzstabilität, Finanzdienstleistungen und die Kapitalmarktunion zuständige EU-Kommissar Jonathan Hill fügte hinzu: "Ich begrüße dieses Abstimmungsergebnis, denn es wird auf dem Kreditkartenmarkt für mehr Transparenz und Rechtssicherheit sorgen. Es wird außerdem Innovation und Wettbewerb bei mobilen und Online-Zahlungen begünstigen. Am wichtigsten aber ist, dass den Händlern geringere Kosten entstehen werden, was sich für die Verbraucher in Preissenkungen niederschlagen dürfte."

Hintergrund

Was sind Interbankenentgelte und welche Rolle spielen sie bei Kartenzahlungen?

Interbankenentgelte sind auf multilateraler Ebene abgestimmte Entgelte, die zwischen den Zahlungsdienstleistern des Zahlers/Verbrauchers und des Zahlungsempfängers/Händlers zu entrichten sind.

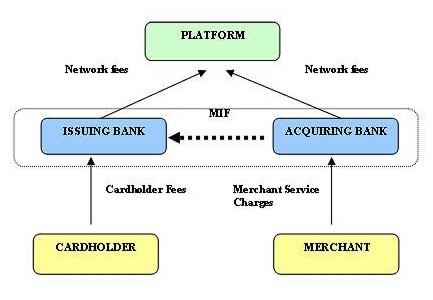

In den allermeisten Fällen entrichtet die Bank des Einzelhändlers für jede Transaktion derartige Gebühren an die Bank des Verbrauchers. Das gebräuchlichste Kartensystem ist das so genannte 4-Parteien-System (z. B. Groupement des Cartes Bancaires, MasterCard und Visa). Bei diesem System wird zwischen dem Zahlungsdienstleister des Händlers und dem Zahlungsdienstleister des Karteninhabers gewöhnlich ein multilateral vereinbartes Interbankenentgelt verwendet.

Die Plattform ist ein Kartenzahlungssystem (Visa, Mastercard, Groupement des Cartes Bancaires usw.):

Der Einzelhändler entrichtet für jede Transaktion eine Gebühr an seine Bank (Händlergebühr, Merchant Service Charge), d. h., in der Praxis zahlt die Händlerbank (Acquiring Bank) dem Händler den Verkaufspreis nach Abzug der Händlergebühr. Die Händlergebühr besteht zum überwiegenden Teil aus dem Interbankenentgelt (MIF) sowie aus einer Kartengebühr (Netzwerkgebühr) und einer Gebühr, die der Händler für die Dienstleistungen der Händlerbank entrichtet. Danach reicht die Bank des Händlers das Interbankenentgelt an die Bank des Karteninhabers (Issuing Bank) weiter. Im Rahmen wettbewerbsrechtlicher Verfahren wurde festgestellt, dass Interbankenentgelte daher die Wirkung eines gemeinsamen Mindestpreises entfalten und den Preis, den Zahlungsdienstleister den Händlern für die Bearbeitung von Kartenzahlungen berechnen, in erheblicher Weise (üblicherweise zu 70 Prozent oder mehr) bestimmen.

Hintergrundinformationen zum Verfahren

Dass die Interbankenentgelte, die den Händlern von den Kartenausgebern indirekt berechnet werden, wenn ein Kunde mit der Karte zahlt, von EU-Mitgliedstaat zu EU-Mitgliedstaat stark schwanken, lässt sich kaum rechtfertigen und stellt ein Hindernis für die Integration und Innovation der Zahlungsmärkte der EU dar. Im Dezember 2014 haben das Europäische Parlament und der Rat eine politische Einigung über den von der Kommission vorgelegten Vorschlag einer Verordnung über Interbankenentgelte für kartengebundene Zahlungsvorgänge erzielt, an dem sie nur geringfügige technische Änderungen vorgenommen haben.

Die Kommission und die Wettbewerbsbehörden der Mitgliedstaaten rügen seit Langem diese versteckten Gebühren im Rahmen der europäischen Wettbewerbsvorschriften. In ihrer Entscheidung aus dem Jahr 2007 über die von MasterCard für grenzüberschreitende Zahlungskartentransaktionen erhobenen multilateralen Interbankenentgelte hat die Kommission eine Analyse dieser Gebühren vorgenommen. Im September 2014 bestätigte der Europäische Gerichtshof diese Bewertung. Während des Rechtsbehelfsverfahrens arbeiteten der Rat und das Parlament an einem Regelwerk, das klare Gebührenmodelle und Geschäftsregeln schaffen und den Markteintritt für Nichtbanken erleichtern sollte. Dabei stützten sie sich auf die folgenden beiden Kommissionsvorschläge: Vorschlag für eine Verordnung über Interbankenentgelte für kartengebundene Zahlungsvorgänge und Vorschlag zur Änderung der Richtlinie über Zahlungsdienste (PSD).

Weitere Informationen

http://ec.europa.eu/competition/sectors/financial_services/payments_en.html

http://ec.europa.eu/finance/payments/framework/index_de.htm

(Europäische Kommission: ra)